6.2 O Que É Defi 2.0?

Pare de pagar demais – comece a transferir dinheiro com a Ogvio. Entre na lista de espera e garanta recompensas antecipadas AGORA! 🎁

Se você acompanha o mundo das criptomoedas há algum tempo, sem dúvida já ouviu falar sobre DeFi - finanças descentralizadas. Esse foi um tema muito comentado em 2020 e que manteve sua relevância como um novo campo de finanças até hoje.

Embora o DeFi ainda possa ser um novo conceito, há um termo ainda mais novo sendo lançado - DeFi 2.0. Esse tipo de financiamento descentralizado visa resolver os principais problemas que o DeFi 1.0 está enfrentando.

Nesta seção, vou falar sobre o que é DeFi 2.0. Mais especificamente, falarei sobre o DeFi 2.0, suas diferenças em relação ao DeFi 1.0 e também darei um exemplo ilustrativo de um dos projetos de o que é DeFi 2.0 mais bem-sucedidos.

Vamos lá!

Vídeo Explicativo

Vídeo Explicativo: O Que É Defi 2.0?

Não curte ler? Assista o vídeo explicativo 'O Que É Defi 2.0?'

What is Defi 2.0? (Explained with Animations)

O Que É DeFi 2.0?

Antes de falarmos de o que é DeFi 2.0, você precisa se familiarizar com alguns termos. Como não é exatamente um tópico simples, se você achar que precisa de mais informações, verifique as seções anteriores deste Manual Sobre o Básico de Criptomoedas do BitDegree.

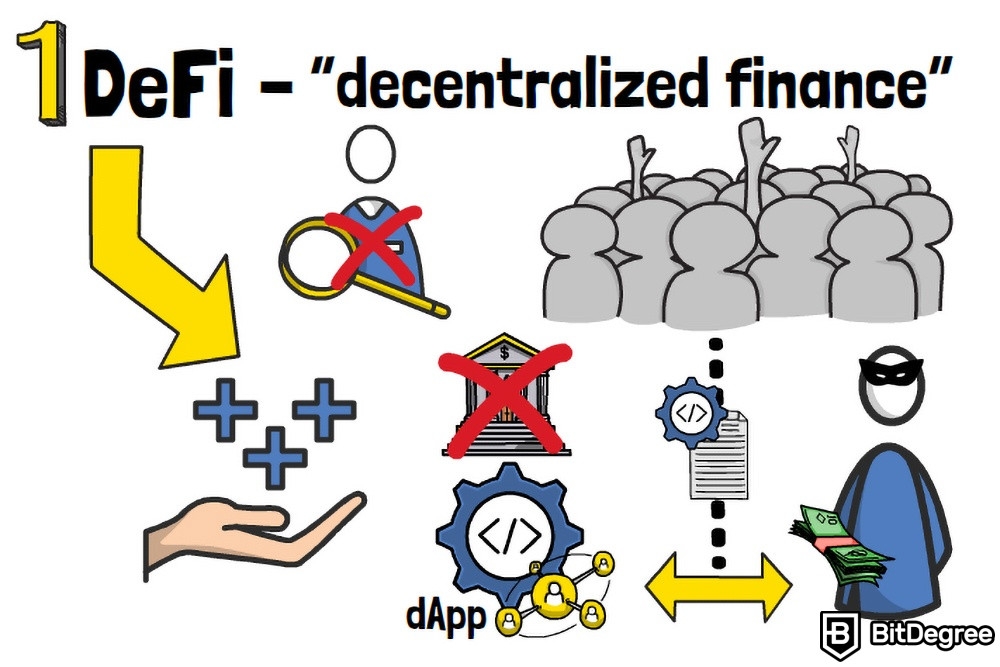

O primeiro termo para se familiarizar é DeFi. Significa “finanças descentralizadas” e é uma forma de financiamento que não possui autoridades centrais e, em vez disso, é governada pelas comunidades por trás dos projetos de criptomoedas DeFi.

Com o DeFi 1.0, em vez de obter um empréstimo de um banco centralizado, você acessaria um dApp (um aplicativo descentralizado, ou simplesmente um projeto DeFi) especializado em empréstimos e pegaria dinheiro emprestado de lá. Esse dinheiro seria fornecido pela comunidade por trás do projeto e você poderia interagir com o dApp anonimamente. Além disso, tudo seria regido por contratos inteligentes, então não há espaço para erro humano ou decisões de uma única pessoa.

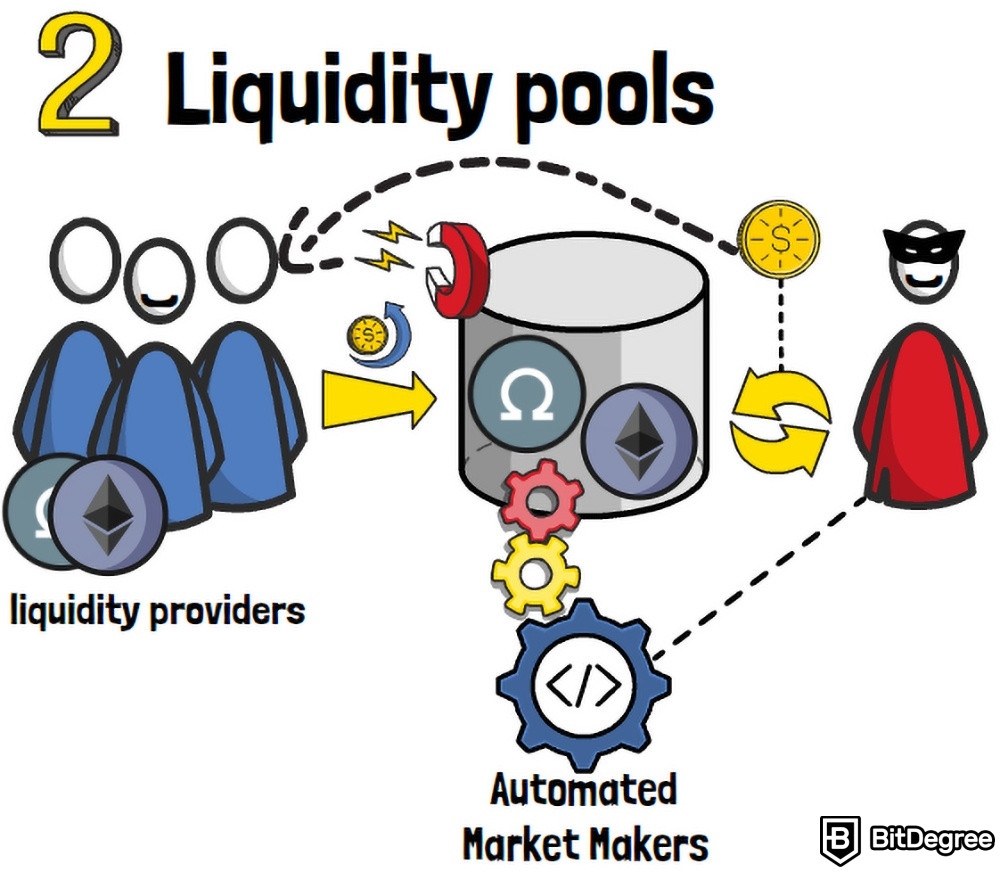

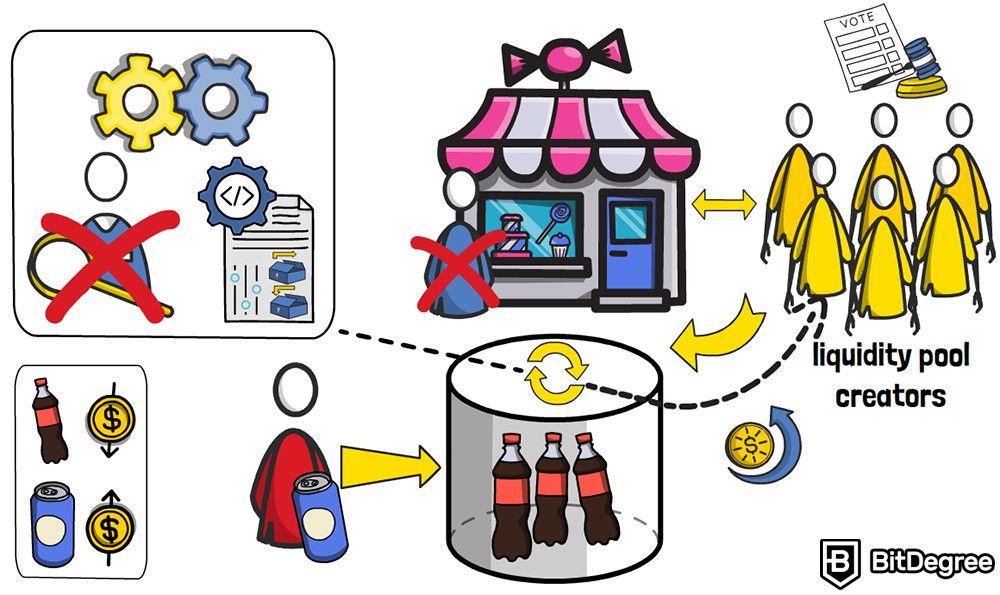

Um dos principais recursos do DeFi, e o segundo termo com o qual você precisa se familiarizar nesta seção, são os pools de liquidez. Um pool de liquidez é um local que armazena todos os tokens de criptomoeda disponíveis para negociação e fornecidos por provedores de liquidez - a comunidade DeFi. É como uma prateleira de doces em uma loja - se houver 5 doces na prateleira, isso significa que você pode comprar até 5 doces, a partir daí, a loja ficaria sem estoque.

Se houver apenas um doce na prateleira, ele provavelmente será muito mais caro, pois enquanto a demanda por doces permanece a mesma, a oferta é limitada a um único doce. Isso funciona nos dois sentidos - se houver centenas de doces disponíveis para serem vendidos e a demanda não aumentar, os doces custarão menos!

Até aqui, estamos falando de economia básica, mas é aí que entram os pools de liquidez.

Um pool de liquidez permite que um projeto atraia investidores, os novos provedores de liquidez, que trarão dois tipos de tokens: um token de projeto e algum tipo de alavancagem, como Ethereum ou DAI.

Com o tempo, conforme outras pessoas entram e negociam esses dois tokens no pool de liquidez, os investidores recebem juros passivos das taxas de negociação que essas pessoas pagam. Portanto, os investidores ficam felizes (já que recebem renda passiva) e os traders também (já que não precisam encontrar outra pessoa para realizar a negociação e podem negociar anonimamente no pool de liquidez).

Entrando um pouco mais nos detalhes, os traders não negociam nos pools de liquidez. Em vez disso, os processos de negociação acontecem em automated market makers - plataformas especiais projetadas para facilitar essas atividades de negociação utilizando pools de liquidez. Entenda os AMMs como as lojas onde você compra doces. Nesse caso, os pools de liquidez seriam as prateleiras onde os doces são colocados.

Resumindo, DeFi é um campo financeiro descentralizado automatizado sem proprietário único, que implementou algoritmos de automated market maker que utilizam pools de liquidez e que são preenchidos com criptomoedas fornecidas por provedores de liquidez (ou seja, os investidores e os proprietários de projetos iniciais).

É como uma loja sem dono único, mas de propriedade de pessoas que trouxeram seus próprios produtos para a mesma loja para que ela os trocasse por outros produtos trazidos por outros clientes. Ao fazer isso, esses criadores de pools de liquidez tornam-se co-proprietários de toda a loja, com direito a voto e decisão de negócios. Sua loja comercializa os bens fornecidos coletivamente com seus clientes de forma autônoma, sem a intervenção de proprietários ou quaisquer outros seres humanos. Todas essas negociações são baseadas em regras de negociação pré-programadas.

Finalmente, os co-proprietários da loja recebem sua renda passiva de taxa de juros após cada negociação. Teoricamente, o pool nunca ficará vazio, pois toda vez que uma negociação acontece, ele recebe novos produtos dos clientes em troca dos antigos. As regras de negociação pré-programadas da loja corrigem os preços e a relação de valor de troca automaticamente, com base na oferta e demanda de mercadorias e nas quantidades reais das mercadorias em seu próprio pool.

Basicamente, se o pool estiver cheio de Coca-Cola, seu preço cairá e o preço da Pepsi começará a subir porque o pool está com escassez.

Sobre as terminologias, é isso, pelo menos por enquanto. Agora, vamos falar de o que é DeFi 2.0.

Para simplificar, o DeFi 2.0 é a segunda geração de dApps que se preocupa com finanças descentralizadas. Embora as diferenças entre o DeFi 1.0 e o DeFi 2.0 não sejam evidentes para uma pessoa que não é da área, se você souber o que procurar, logo perceberá que há uma tendência bastante clara. Especificamente, os projetos DeFi 2.0 visam melhorar as partes mais fracas e vulneráveis do DeFi tradicional.

DeFi 2.0 vs DeFi 1.0

Algo fundamental para todos os empreendimentos DeFi é a liquidez do pool. Na verdade, é a principal área em que o DeFi 2.0 é diferente das finanças descentralizadas tradicionais.

As equipes dos projetos tradicionais de DeFi tendem a colocar muito token nativo no pool de liquidez na esperança de atrair investidores. Com o passar do tempo, isso normalmente ocorre - os investidores entram e trazem suas próprias moedas e tokens para o pool, e conforme começam a obter retornos passivos, o pool se populariza.

Mas é aqui que entramos na questão central - se um projeto DeFi depende dos fundos dos investidores no pool de liquidez para sobreviver, ele corre o risco de sofrer uma enorme volatilidade de preços de tokens e incerteza geral.

Pense desta forma - se você não tem interesse em um projeto e está investindo apenas para minerar liquidez (ganhar uma renda passiva), sempre que encontrar uma oferta melhor (como uma oferta com maior rendimento percentual anual), você provavelmente vai pular do barco e transferir seu investimento para lá! É como almoçar no mesmo restaurante todos os dias, já que a comida é boa e os preços são ótimos. Mas se os preços começarem a subir ou a qualidade da comida diminuir, você certamente pensará em almoçar em outro lugar!

Isso coloca muita pressão no pool de liquidez e no projeto ao qual ele está associado. Por sua vez, se houver uma grande reviravolta no provedor de liquidez, isso criará muita instabilidade e fará com que o preço do token do projeto oscile bastante.

A única esperança que os projetos DeFi 1.0 têm quando se trata de preservar seus investidores a longo prazo é tentar criar um projeto incrível e atraente. Isso, por sua vez, incentivaria os investidores a manter seus investimentos na plataforma, mesmo após o término do período inicial de mineração de liquidez.

Como você provavelmente pode imaginar, criar um projeto único e inovador não é coisa fácil. Manter investidores de longo prazo é uma luta tão grande para projetos tradicionais de DeFi 1.0, então alguns entusiastas de criptomoedas tomaram decisões muito interessantes e únicas sobre como evitar esse problema completamente.

Essas decisões nos levam a o que é DeFi 2.0. Para entender melhor do que estou falando, vamos pegar como exemplo um dos projetos DeFi 2.0 mais populares.

OlympusDAO

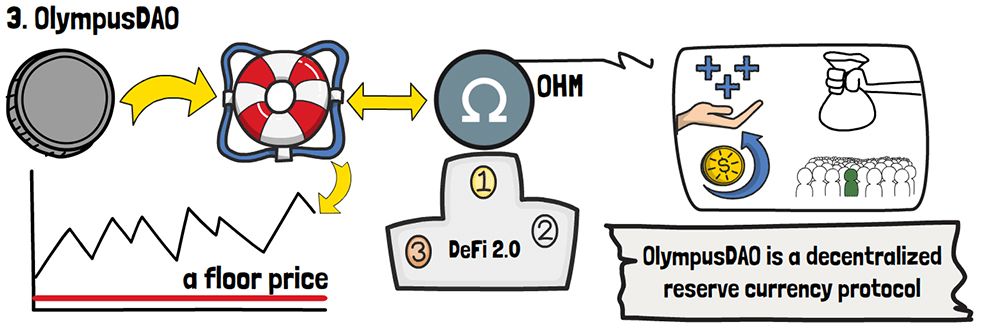

O OlympusDAO é frequentemente visto como o maior projeto de representação de o que é DeFi 2.0. Muitos entusiastas de criptomoedas veem o OlympusDAO como o experimento financeiro descentralizado mais interessante do nosso tempo, devido à sua abordagem inovadora para resolver os problemas de liquidez dos projetos DeFi tradicionais!

Para resumir, o OlympusDAO é um protocolo de moeda de reserva descentralizado. Essencialmente, a Olympus tem um token chamado OHM e baseia todas as suas operações em torno dele. Essas operações incluem staking, bonds, provisão de liquidez e assim por diante.

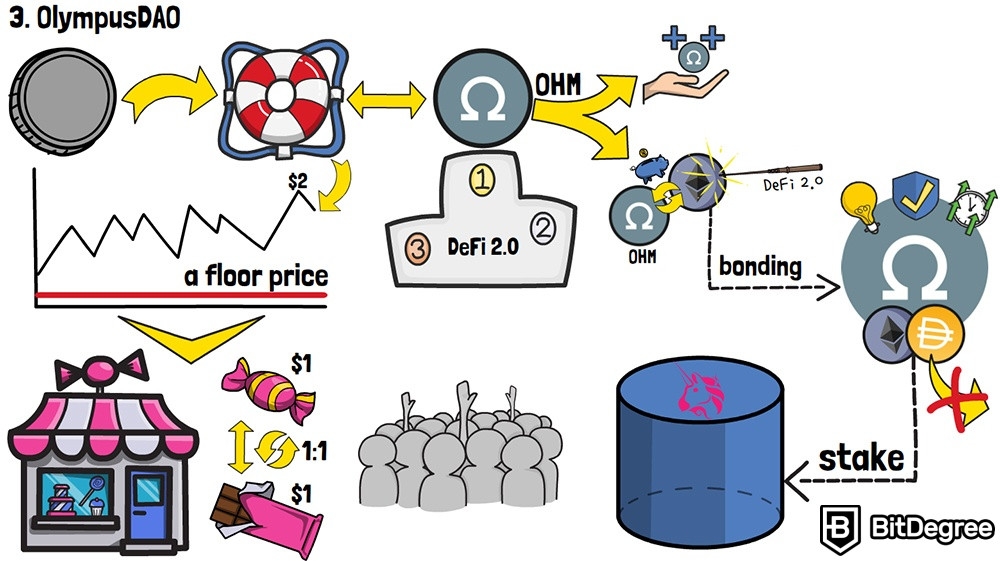

O token OHM é o que faz a Olympus se destacar. Cada token OHM é apoiado por uma seleção de ativos de criptomoeda - isso, por sua vez, define um preço básico para o token. Em outras palavras, o OHM tem um certo limite de preço (ou preço mínimo) que teoricamente não deve ser ultrapassado.

Para entender melhor esse conceito, imagine a mesma loja de doces mencionada anteriormente. Agora, digamos que uma barra de chocolate na loja custa $1. No entanto, o dono da loja também apoiou cada uma dessas barras de chocolate com outras barras de chocolate que ele tem no armazém. Ou seja, as pessoas sempre poderão trocar uma barra de chocolate por uma barra de chocolate na proporção de 1:1.

Agora, a barra de chocolate pode ficar mais cara e custar U$2, caso ela esteja sobre uma grande demanda. Teoricamente, ela nunca ficará abaixo de U$1, pois esse é o valor das barras de chocolate no armazém. Então, há outro ativo para apoiar o preço das barras de chocolate!

Voltando ao OlympusDAO e a o que é DeFi 2.0, os usuários podem fazer duas coisas com seus tokens OHM. Eles podem apostar e obter mais tokens OHM como recompensas ou trocar suas criptomoedas por tokens OHM, com desconto. A propósito, se você não está familiarizado com o que é staking, não deixe de ler a seção dedicada a este tópico - tudo ficará muito mais claro depois da leitura!

O segundo processo que mencionei é onde a mágica de o que é DeFi 2.0 acontece. Sempre que alguém negocia tokens OHM a um preço com desconto, as criptomoedas que eles negociam pelos tokens OHM vão para o OlympusDAO. Esse processo é chamado de colagem.

A OlympusDAO, então, usa esses ativos recém-adquiridos (como Ethereum ou a stablecoin DAI) como liquidez para suas operações. Basicamente, a Olympus se torna o detentor da liquidez e pode apostar os ativos em outros pools de liquidez populares, como o da Uniswap.

Lembra quando eu disse que a saída de provedores de liquidez de um projeto é o principal problema das plataformas tradicionais DeFi 1.0? No caso da Olympus, uma vez que se torna detentora da liquidez, ela não vai “sair de si mesma”, pois toda a liquidez está nas mãos imaginárias do projeto. Em teoria, isso cria um fluxo de liquidez relativamente seguro e estabelecido e garante que o projeto seja financiado a longo prazo.

Conclusão

Eu preciso admitir - tudo isso pode ser muito difícil de entender!

O DeFi 2.0 é um assunto complexo, mas, para recapitular, posso dizer o seguinte - a principal mensagem que você pode tirar desta seção é que o DeFi tradicional (1.0) sofre com provedores de liquidez deixando projetos para oportunidades mais promissoras a qualquer momento, e os projetos de o que é DeFi 2.0 visam resolver isso implementando mecanismos especiais e complexos que permitem que eles se tornem detentores da própria liquidez. Normalmente, essa solução faz com que os projetos não dependam de ativos apostados por investidores terceirizados.

O assunto é ainda mais complexo - a própria OlympusDAO lançou o OlympusPRO, que oferece a outros projetos a oportunidade de usar o mesmo mecanismo de ligação em sua própria tokenomics. Então, há os mercados dedicados, funcionalidade avançada de staking pool e muitos outros detalhes, mas todos serão discutidos em outra seção com mais detalhes.